保险资产管理公司,主要基金管理人,2021年最新画像。

最近几天,中国保险资产管理业协会编制的《中国保险资产管理行业发展报告》显示,截至2021年底,参与调查的32家保险资产管理公司管理的资产规模已达19.89万亿元,同比增加2.05万亿元,增速为11.52%。

银监会数据显示,截至2021年末,保险业总资产24.89万亿元,保险资金余额23.23万亿元。

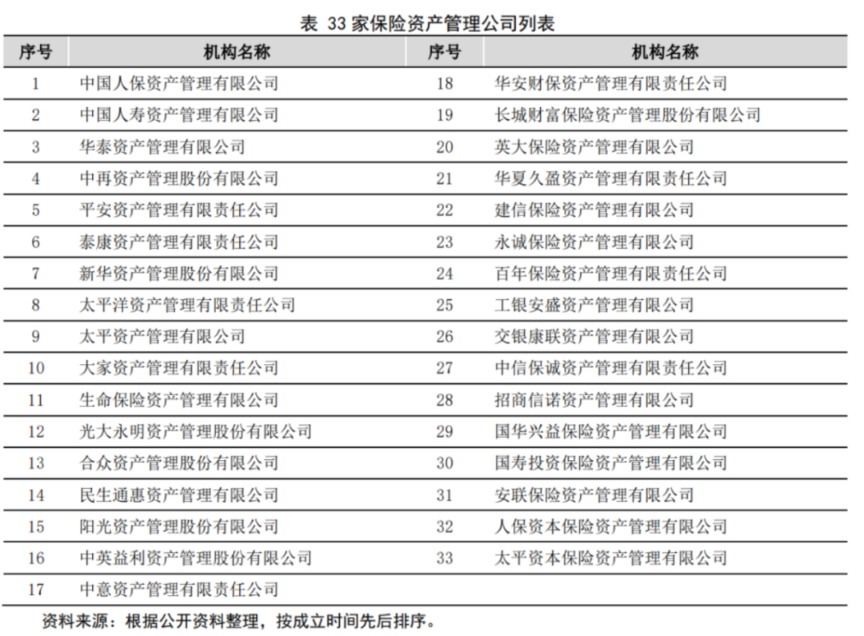

综合类保险资产管理公司33家。

日前,中国首家外商独资保险资产管理公司安联资产管理公司获准开业截至2021年底,中国共有33家综合性保险资产管理公司在运营

管理19.89万亿资金,保险占比84%。

截至2021年底,参与调查的32家保险资产管理公司管理的资产规模达到19.89万亿元。

3.38万亿行外资金:银行1.42万亿,养老金1.2万亿。

在管理的3.38万亿元外部资金方面,银行资金1.42万亿元,养老基金1.2万亿元,其他资金0.76万亿元。

从不同资本规模增速来看,调查数据显示,2021年保险资产管理公司管理资本规模整体增速为11.52%其中,保险资金增速为9.19%,非行业资金增速为26.68%

行业外资中,银行资金增速最快,达到46.82%,连续两年保持高速增长。

收益率区间为5%—6%。

总体来看,2021年保险资产管理公司投资收益率在5%—6%的机构数量最多。

调查数据显示,反馈投资收益率区间的20家保险资产管理公司中,综合投资收益率和会计投资收益率分别在5%—6%的机构有9家,占比45%。

组合产品规模超过3万亿元,持续快速增长。

从保险资产管理公司各项业务的规模和增速来看,专户业务仍是主要阵地,组合型产品继续快速增长。

截至2021年末,专户业务管理规模16.04万亿元,同比增长7.74%,组合产品业务管理规模3.01万亿元,同比增长39.98%,业务发展连续两年保持高速增长,投资计划管理规模1.55万亿元,同比增长24.01%,比去年同期提高11.82个百分点,投资计划管理规模0.12万亿元,资产支持计划业务管理规模0.11万亿元。

浓度较高,但呈缓慢下降趋势。

从行业集中度来看,2021年末,行业资产管理规模排名前六的机构市场份额为69.42%,市场集中度依然较高,但首次跌破70%,呈现缓慢下降趋势。

2021年,前六大机构管理规模保持稳定增长,增速为9.60%,略低于行业整体11.52%的增速。

十家公司具备全部五大类六项投资能力。

投资管理能力是保险机构开展债券,股票,股权,不动产等投资管理业务的前提和基础保险资产管理公司适用于五大类六项投资管理能力,即信用风险管理能力,股票投资管理能力,衍生品应用管理能力——股指期货,衍生品应用管理能力——国债期货,债权投资计划产品管理能力,股权投资计划产品管理能力

从各公司投资管理能力建设来看,有7家公司披露了全部5大类6项投资管理能力,占比21.21%,披露全部五大类五项投资管理能力的公司10家,占30.30%,7家公司披露了4类投资管理能力,占比21.21%。

2021年收入270亿元,单位规模收入13.57BP。

根据行业整体业务收入历年变化情况,调查数据显示,2021年,32家保险资产管理公司实现收入269.99亿元,管理费收入与2020年基本持平。

从收入区间变化来看,2021年,机构收入整体呈上升趋势,尤其是9家机构收入超过10亿元。

从行业单位规模收入变化来看,调查数据显示,2021年,32家保险资产管理公司实现单位规模收入13.57 BP,同比下降1.35 BP单位收入增速低于全行业增速。

从机构来看,产品业务规模占比超过20%的机构单位规模收益集中在15—35BP之间。

人才数量继续增加到6597人

保险资产管理行业人才数量稳步增长调查数据显示,截至2021年底,32家事业单位从业人员6597人,同比增长9.91%

人均管理规模31.27亿元,保持增长。

行业人均管理规模保持增长,人均管理费收入略有下降调查数据显示,2021年行业人均管理规模为31.27亿元,同比微增5.21%,行业人均管理费收入424.37万元,同比下降4.30%